1 任意整理とは

借金の任意整理とは、貸金業者などと弁護士を通じて交渉をすることで、分割払いにする手続きです。

たとえば、クレジットカードをリボ払いにしていたところ、借金の残高が240万円になってしまい、今月は20万円支払わなければいけなくなってしまったとします。

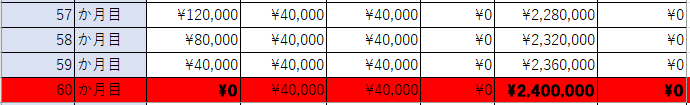

こういった場合でも、任意整理が上手く行けば、毎月4万円を5年間(=60回)支払っていけばよくなる可能性があります。

自己破産や個人再生などの、裁判所を利用する「法的整理」より、柔軟に簡素な手続きで借金整理をできるのが任意整理の魅力です。

2 任意整理では将来の利息カットができる可能性がある

任意整理のメリットは、毎月の支払額を抑えられることです。

これに加えて、任意整理の大きなメリットとして、将来の利息がカットできる場合があります。

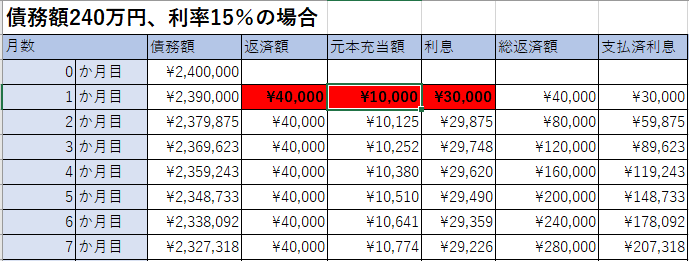

利息カットというとイメージしづらいですが、以下の図をみるとわかりやすいです。

ここで、よく見ていただきたいのが、最初の月は4万円払っているのに、そのうちの3万円が利息の支払いで、借金の返済は1万円しかされていません。

そして、240万円の支払いが終わるころには、206万3761円の利息を追加で払っています。

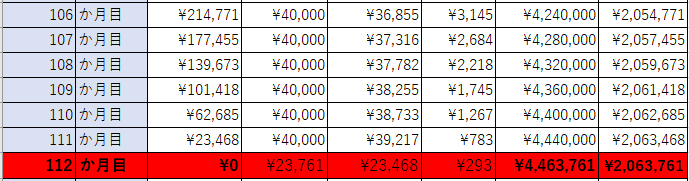

これをもし、将来利息のカットができると、4万円支払えば、借金が4万円減っています。

そして、240万円を支払終わるまでに240万円を支払えばいいため、利息の約200万円分だけ得をしていることになります。

また、返済期間も112か月から60か月と約半分になっています。

これが、将来利息カットの効果で、イメージはしづらいですが効果絶大です。

任意整理は、「自己破産などと違って借金は減らない手続き」と思われがちですが、実際には利息カットにより借金の総支払額が大幅に減る可能性があります。

返済の終わりが見えないと思ったら、まずは弁護士に相談してみるのがいいでしょう。

弁護士法人心でも任意整理に関する相談を無料で承っていますので、どうぞお気軽にご相談ください。